Los derivados están más presentes en nuestra día a día que hace 20 años cuando nacieron en México.

Si usted tiene dinero invertido en una Afore, si cuenta con un seguro de ahorro, un Plan personal de retiro o una inversión en la bolsa de valores; sin importar si su inversión es conservador o agresivo, lo más probable es que en parte de esa inversión este en algún instrumento derivado. Pero ¿qué es un derivado?; y, más importante, ¿cómo ayuda este a proteger nuestra inversión o potencializar su desempeño?

Dentro del mundo de las inversiones hay que tener claro que existen 2 tipos de activos:

Aquellos cuya rentabilidad va en función de las tasas de interés y se comprometen a devolver el dinero invertido al cabo de un periodo de tiempo establecido; esto lo llamaremos INSTRUMENTOS DE DEUDA (CETES, bonos, certificados bursátiles, pagarés, etc.)

Los instrumentos de RENTA VARIABLE: en este tipo de activos ni la rentabilidad ni la recuperación del capital invertido están garantizados, pudiendo incluso disminuir de forma considerable su valor. Su rentabilidad depende de diferentes factores como la situación económica del mercado donde se opera o el balance de resultados de la entidad que vende el activo, el principal ejemplo de este tipo de activos son las acciones.

En México podemos tomar como referencia la tasa de CETES a 28 días que al inicio de septiembre del 2022 se encontraba en 8.35 y en los activos de renta variable el desempeño promedio del mercado accionario en México fue de -15.94 %.

Con esto surgen algunas preguntas: ¿es posible mejorar el desempeño de mis inversiones con el uso de derivados?; ¿qué tan riesgoso puede ser?; ¿cuál es el conocimiento técnico que necesito?

Hay que entender que un derivado es un instrumento cuyo valor deriva de la evolución de los precios de otro activo; que podemos llamar “activo subyacente” Estos activos subyacentes pueden ser instrumentos de deuda, de renta variable, monedas como el dólar o el euro y commodities como el petróleo, gas natural o la plata, entre otros.

Pero la característica más importante es que son productos sujetos al efecto de apalancamiento, esto quiere decir que la inversión inicial necesaria es reducida en comparación con la exposición al subyacente que se obtiene, y como resultado de esto las utilidades o perdidas pueden multiplicarse.

A través de los derivados podemos acelerar el resultado de nuestra inversión o incluso tener ganancias en un escenario de baja en el precio de las acciones y existen vehículos de inversión como un ETF (Exchange Traded Fund) que los incorpora dentro de su cartera de una manera sencilla para un inversionista.

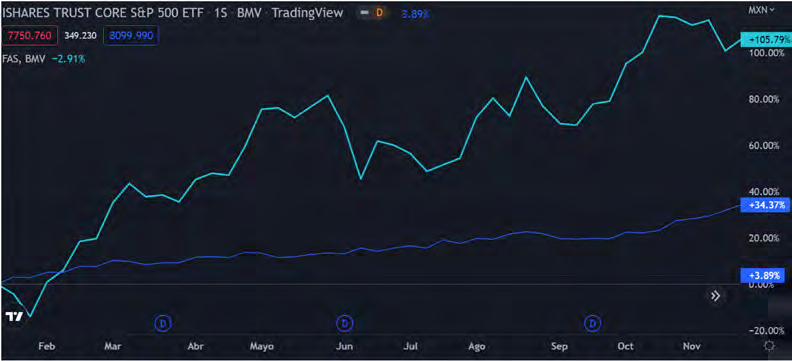

Ejemplos de desempeño en activos finacieros

Un ejemplo de esto es que usted podría invertir $1,000 pesos en un instrumento que replique la bolsa de Estados Unidos, específicamente el índice S&P500 (IVV) y durante el 2021 acumulo una ganancia de +34.37 % pero un instrumento (FAS) que usa los derivados cuyo objetivo es potencializar el desempeño 3 a 1 sobre el índice S&P 500 obtuvo el 105.79 % en el mismo periodo.

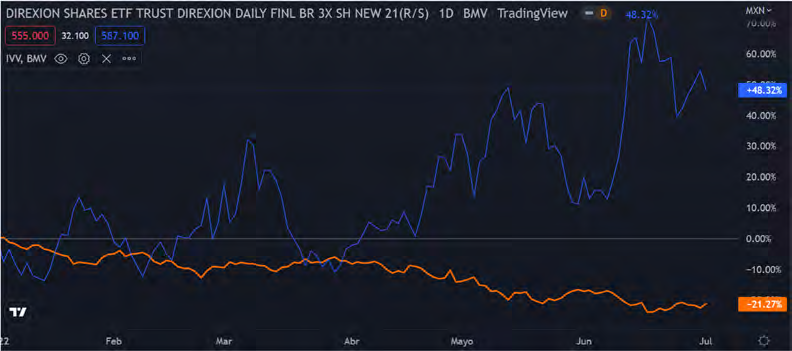

Como puede observar en la grafica un derivado funciono para potencializar el desempeño de un activo financiero.

Pero qué pasa cuando el mercado va a la baja, durante el primer semestre del 2022 el índice S&P500 ha tenido uno de sus peores inicios en los últimos años, acumulando una pérdida de -21.27 %; en esta ocasión no buscamos un instrumento que aumente las ganancias (o perdidas en este caso) buscamos un instrumento que mediante el uso de derivados nos pague un rendimiento positivo aun en un mercado bajista o bear market como es el caso de FAZ un instrumento que sigue siendo apalancado en razón de tres veces a una, pero ofrece cambiar el signo del desempeño del índice; es decir aun cuando el S&P500 mantenga una tendencia de perdida este instrumento pagara de forma positiva.